Regjeringen ønsker å gjøre det enklere for gründere å få tilgang på penger fra investorer. Derfor er det innført skatteincentiver som skal friste investorer til å ta økt risiko, og på den måten hjelpe oppstartsbedrifter med nødvendig kapital.

Les også: Slik får du bedriften til å vokse

I følge SSB er det kun 60% av alle aksjeselskapene som fortsatt lever etter 3 år. Det bekrefter at investering i en oppstartsbedrift gir økt risiko.

“Vi ser dessverre at mange kvier seg for å benytte kapitalfunnordningen”

Staten tar halve regningen

Investorer som benytter seg av denne skattegunstige ordningen gis et inntektsfradrag på 110 000 dersom de investerer maksbeløpet på kr 500 000. Og går selskapet nedenom og hjem, slik at investeringen tapes, tar staten nesten halvparten av regningen gjennom fradragsretten.

Forlokkenende ja, men skal du benytte deg av ordningen må du påse at alle disse 16 vilkårene er oppfylt:

- Det er kun personlige aksjonærer som innrømmes fradrag, ikke selskaper

- Investeringen må skje i form av aksjeinnskudd, som skjer i forbindelse med stiftelsen av selskapet eller ved kapitalforhøyelse ved nytegning

- Maksimalt inntektsfradrag er på kr 500 000, og skal du innrømmes fradrag må investeringen være på minst kr 30 000

- Selskapet som mottar aksjeinnskuddet kan ikke motta mer enn 1,5 MNOK i årlig fradragsberettiget aksjeinnskudd

- Selskapet det investeres i må være norsk aksjeselskap

- Selskapet det investeres i må ikke være eldre 6 år.

- Selskapet det investeres må ha færre enn 25 årsverk

- Selskapet det investeres i må ha samlede driftsinntekter og balansesum lavere enn 40 MNOK

- Offentlige organer kan ikke kontrollere mer enn 24% av kapital- eller stemmerettsandelene i selskapet

- Selskapet må også ha årlige lønnskostnader som danner grunnlag for arbeidsgiveravgift på minst kr 400 000

- Selskapet kan ikke drive med passiv kapitalforvaltning

- Selskapet kan ikke være i økonomiske vanskeligheter på investeringstidspunktet

- Det gis heller ikke fradrag dersom investor eller dennes nærstående er eller har vært ansatt i aksjeselskapet eller blir ansatt i eiertiden

- Det er også et krav om eiertid på 3 kalenderår for å innrømmes rett til fradrag

- I eiertiden på 3 år kan investors nærstående heller ikke motta utdelinger fra selskapet.

- Og til sist, det er et krav om at aksjeselskapet du investerer i gir opplysninger om hvilke personlige skattytere som har foretatt fradragsberettigede aksjeinnskudd til skattemyndighetene.

Les også: Glem Røkke – det er vi som er eierne i norsk næringsliv

Kvier seg

SMB Norge og Skattebetalerforeningen er glad for at det legges opp til ordninger som gjør det gunstig å investere i verdiskapning som skjer i småbedriftene. Dette skaper verdier som gir virkning langt utover eierne av den enkelte gründerbedrift.

Men vilkårene for å innrømmes fradragsrett er mange og vi ser dessverre at mange derfor kvier seg for å benytte seg av ordningen. I verste fall bidrar de kompliserte reglene til at oppstartsvirksomheter ikke får tilgang på sårt tiltrengt kapital.

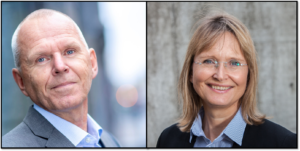

Om bloggerne:

Hedvig Svardal er advokat og leder for juridisk avdeling i SMB Norge. Hun har vært i SMB Norge i snart 20 år og bistått svært mange bedrifter.

Per-Ole Hegdahl er advokat og rådgiver i Skattebetalerforeningen. Han har jobbet tett på regnskapsførerbransjen i en årrekke, og har blant annet lang erfaring fra Regnskap Norge og Skatteetaten